【せどり確定申告】カリスマ税理士から学んだ税金の基礎知識

こんにちはー!

伊勢です。

12月も中旬に入り年末商戦に向けて

ラストスパートといったとこでしょうか?

12月は一年で一番の稼ぎ時です!

専業せどらー、副業せどらー問わず

全力で仕入れて売って稼いでいきましょー!

って、盛り上がっているのもいいんですが

【現実】にもちゃんと目を向けましょうね^^

12月は一年で一番の稼ぎ時であるのと同時に、

一年で一番最後の月です。

つまり、個人事業主の方にとっては事業年度が

1月1日~12月31日と定められているので

「決算月」という訳です。

1年の売り上げ、経費などをまとめて

確定申告をやらなければなりません。

今回の記事ではこの【確定申告】について

くわしくお話していきます。

目次

確定申告の基礎知識

確定申告を一言で説明すると、

所得にかかる税金を払うための手続きです。

・・・と、これでは簡単に説明し過ぎているので、

詳しく解説します^^

確定申告にはいくつかのパターンがあるので

パターン別に分けて解説します。

個人の場合

個人事業をしている方の場合、

事業年度が1月1日から12月31日までと決まっているので12月が決算月となります。

決算月になったらこれまでの期間の合計売上や

事業のために使った必要経費などをまとめて

「確定」させて、

翌年の2月16日~3月15日の間に国へ

「申告」することを確定申告と言います。

法人の場合

法人には法人税、法人住民税、法人事業税、

消費税などを確定させて国に申告しなければなりません。

法人の場合はその他にも源泉徴収や

固定資産税などに関する税務手続きもあります。

また、法人の場合は事業年度を

「〇月から〇月まで」と自由に決める事ができ、

事業年度終了の日の翌日から2ヶ月以内に

申告する必要があります。

課税事業対象者の場合

自分でビジネスを行っていて

一定額以上の売上規模がある消費税の

課税事業対象者(個人、法人問わず)が、

課税対象期間内の消費税を受け取った、

支払った金額を税務署に申告し、

納付する必要があります。

確定申告が必要な人、不要な人

実は、確定申告には必要な人と不要な人がいます。

確定申告が不要な人

1-会社に所属している従業員で

会社が年末調整を行ってくれている人

2-所得が少額(基礎控除のみで38万円以下)の人

3-公的年金等の収入金額の合計額が400万円以下で、その他の所得金額が20万円以下の人

1に関しては会社が年末調整を行ってくれるので

確定申告の必要がありません。

【会社員の年末調整=確定申告】

と考えてもOKです。

2に関しては

専業せどらーの個人事業主であったとしても、

1年間の所得が38万円以下の場合、

確定申告をする必要がありません。

3に関して、会社勤めをしていて

副業でビジネスをしている場合に、

副業の合計所得が20万以下の場合は

確定申告する必要がありません。

確定申告が必要な人

1-給与収入が2,000万円を超える人

2-給与所得と退職所得以外の所得が20万円を超える人

3- 2ヶ所以上の会社から一定額の給与を得ている人

4-個人事業主の使用人などで源泉徴収が行われていない人

5-「退職所得の受給に関する申告書」を提出せずに退職金を受け取り、 税率20%の源泉徴収された人で、源泉徴収税額が正規の税額よりも少ない人

6-個人事業主の事業所得やアパート経営などの不動産所得がある人

7-年金等の収入がある人

8-不動産やゴルフ会員権などの譲渡売買をして、所得が発生した人

せどらー的にここでポイントになるのが

「2」と「6」です。

会社員の副業せどらーさんが

年間所得20万円以上ある場合、

個人事業主(専業せどらー)の

事業取得が年間38万円以上ある場合は

必ず申告しなければ なりません。

確定申告をした方が良い人

その他にも「確定申告をした方が良い人」という方もいます。

1-給与所得者で医療費控除、住宅借入金等控除、雑損控除(災害等による損失)、寄付金控除(ふるさと納税、ユニセフ募金等)などが適用される人

2-給与所得者で生命保険料控除、地震保険料控除、出産などの時期ズレにより年末調整もれがあった人

3-給与所得者で年の途中で退職し、年末調整までに再就職していない、または再就職先の年末調整に間に合わなかった人

4-「退職所得の受給に関する申告書」を提出せずに退職金を受け取り、税率20%の源泉徴収された人で、源泉徴収税額が正規の税額よりも少ない人

5-退職金支払いを受けた際、「退職所得の受給に関する申告書」を提出せず、税率 20%の源泉徴収された人で、源泉徴収された税額が納めすぎな人

6-予定納税していた人で、所得が少なかったため税金を納めすぎてしまった人

7-副収入所得が20万円以下の給与所得者で、副収入につき源泉徴収されている人

8-アルバイトをしている人で、源泉徴収されているが年末調整を受けていない人

ココに関しては詳しい解説は省きますが、

申告の義務がない方であっても

確定申告をする事で税金が還付される場合があります。

お金が戻ってくるんですから、対象になっている方は要チェックですね^^

確定申告ってめんどくさい・・・

もし面倒で確定申告をしなった場合、

申告までの遅れた日数分の

延滞税(年利最高14.6%)を合わせて支払ったり、

場合によっては無申告加算税(最高20%)を

納めなければならなくなります。

延滞税や無申告加算税は、

本来の納税額に上乗せして納付する

罰則的な税金です。

また、上記の税金に加えて刑事罰も課せられますので無申告は絶対にやめるべきです。

確定申告の方法

確定申告の方法は、

白色申告と青色申告があります。

とくに何も申請を出さなければ

自動的に白色申告となりますが、

青色申告をするためには、

事前に申請が必要です。

青色申告の申請期限は、

新規開業の場合は開業してから2ヶ月以内、

白色申告から青色申告に変更する場合は

青色申告する年の3月15日までとなっています。

白色申告は事前申請も不要で帳簿付けも簡単ではありますが、税制面での優遇がありません。

逆に青色申告の場合、事前申請をしておかないと青色申告ができない上に帳簿つけも白色申告と比較すると難しくなっています。

その代わり、最高65万円の控除を受けられるなどの税制面での優遇があります。

帳簿付けについて

2014年1月より前は「所得300万円以下の白色申告者」は帳簿をつける義務がありませんでした。

しかし2014年1月以降、白色申告をする人全員に「帳簿への記帳」と「記録の保存」をすることが義務付けられました。

帳簿付けは1月1日から12月31日までの売り上げや経費などを記録していきます。

普段からこまめに帳簿をつけたりレシート・領収書を整理しておく習慣をつけておきましょう。

確定申告の基本的用語の説明

確定申告とはいっても基本的な用語を理解していなければ話になりません。

この章では所得や経費などの基本的な用語について説明します。

所得とは?

所得を算出する計算式は次のようになります。

所得=年間売上-((年初在庫+年間仕入-年末在庫)-経費)

計算した結果が副業の場合20万円以上、専業の場合38万円以上の方が確定申告の対象となります。

ここで注意して頂きたいのが、年末に残った在庫は資産とみなされるという事です。

所得に関する知識不足が原因で無申告や過少申告になって追徴課税を受けているようだと「一事業主」としても問題です。

年間売上とは?

Amazonやヤフオク、メルカリなどの物販売り上げを合計したものを計上します。

※アフィリエイトなどもされている方はその売り上げも合わせて計上します。

年初在庫とは?

事業年度の最初(個人事業主の場合は1月1日)に残っている在庫金額の事を指します。

年間仕入とは?

商品を販売するために仕入れた商品を指します。

注意したいのは、店舗仕入れの場合はレシートや領収書がもらえますが、ネットショップなどの場合は納品時に領収書がついてない事があります。

アカウントのマイページなどからダウンロード、印刷するのを忘れないようにしましょう。

レシートを取り忘れた場合や紛失した場合は、出金伝票などで計上しましょう。

年末在庫とは?

事業年度の最後に残っている在庫の事を指します。

年末在庫はFBA倉庫に残っている在庫はもちろん、自己発送のために自宅保存している在庫もすべて含まれます。

年初在庫金額と年間仕入れ金額を足して、年末在庫金額を差し引いた金額の事を棚卸資産といい、この棚卸資産が少なければ少ないほど売上原価が上がり、結果的に支払う税金を抑える事が可能になります。

年末在庫の確認方法

Amazon在庫を確認する手順を解説します。

【手順1】

セラーセントラルにログインし、

「レポート」→ 「フルフィルメント」をクリック

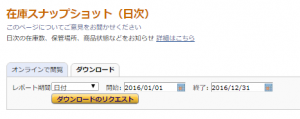

【手順2】

左のタブの表示を拡大して

「在庫スナップショット(日次)」をクリック

【手順3】

「ダウンロード」をクリック

【手順4】

レポート期間の「日付」をクリック

→ 開始と終了の欄にそれぞれ

「1月1日」「12月31日」と入力

→ 「ダウンロードのリクエスト」をクリック

しばらくすると右下の「レポートのステータス」に

「ダウンロード」と表示されるので

それをダウンロードしてください。

画像のようにダウンロードしたファイルは

テキストファイルなので計算がやりにくいです。

Excelにコピーして表示させましょう。

Excelにコピーしたら

関数を入れて計算してしまえば

一瞬で年末在庫金額が算出できます。

※仕入れ単価がわからないと

一つ一つ調べないといけなくなります。

ダウンロードしたテキストファイルには

SKUが記載されるので、

普段の出品登録時からSKUに仕入れ単価を入れておくと年末在庫金額を計算する時に便利ですよ^^

経費とは?

正直これが一番面倒です。

種類が多く、見た感じの言葉も難しいために敬遠してしまうからです。

ただ、一度理解できればそこまで難しいものでもありませんので、しっかりと確認していきましょう。

租税公課

税金や公共料金として支払った費用

例)個人事業税、固定資産税、不動産取得税、自動車税、登録免許税、印紙税

荷造運賃

商品・郵便物の梱包・配送費用

例)ダンボール箱、緩衝材(発泡スチロール等)、ガムテープ、郵便手数料

水道光熱費

事業運営に必要な水道料金・電気料金・その他エネルギー費用

例)水道料金、電気料金、ガス料金、石油代、灯油代

旅費交通費

移動費や宿泊費など

例)電車賃、バス代、タクシー代、航空運賃、駐車場代、出張宿泊費

通信費

通信のために必要な料金

例)インターネット料金、電話料金、切手代、はがき代、ファックス代

広告宣伝費

商品やサービスの広告・宣伝に使う費用

例)チラシ、新聞広告、看板、試供品、ポスティング費用、インターネット広告

接待交際費

取引先や得意先の接待費用、事業に関わる人との交際費用

例)取引先との飲食代、お得意先へのお祝い金・贈答品、取引先とのゴルフ代

損害保険料

事業を万が一の事故や災害から守るためにかけた保険料

例)自動車保険、自賠責保険、事務所の火災保険、賠償保険

修繕費

建物や器具備品などの修理代

例)自動車の修理費、事務所の改修・修理費、パソコン修理代

消耗品費

10万円未満、もしくは法定耐用年数が1年未満のものを購入する際の費用

例)文房具、電球、伝票、名刺、印鑑、CD、USB、10万円未満のパソコン

減価償却費

高額な固定資産を一定期間にわたって計上する費用

例)パソコン、カメラ、コピー機、自動車、オフィスチェア

福利厚生費

従業員の組織貢献度や勤労意欲の向上などを目的として活動した費用

例)慰安旅行費、レクリエーション費用、お祝い金、お見舞金、従業員健康診断

給料賃金

従業員に支払う給料(>> 事業主・従業員・専従者の給与の仕訳について)

青色事業専従者に対する給料は、下記の専従者給与に当てはまる。

外注工賃

外部の業者に業務委託した場合の費用

例)電気工事費、デザイン、ホームページ運営費、システム開発、加工

利子割引料

借入の支払利息や手形の割引料など

例)金融機関への支払利息、自動車ローン、住宅ローン

地代家賃

事業所等の土地や建物にかかる賃借料や使用料

例)事務所・店舗家賃、駐車場料金、社宅家賃、倉庫使用料、土地使用料

貸倒金

売掛金や貸付金の回収ができなくなった場合に損金処理として使う勘定科目

例)売掛金、未収金、貸付金、前渡金

雑費

必要経費で、どの勘定科目にも属さない少額費用

例)ごみ処理代、クリーニング代、引越費用

専従者給与

青色事業専従者に支払う給料

例)青色事業専従者として従事している妻への給与

水道光熱費、通信費や地代家賃など

事業支出と個人支出が明確にされていない場合には、

支出の中から経費を按分するのが一般的です。

※按分とは?

「使用面積」「使用日数」「使用時間」などを

基準として算出して計上する事。

全体の3割程度の面積を占める部屋を

仕事部屋にしているという場合は、

家賃のうち7割が生活費で

3割が事業費として計上できるとされています。

確定申告で会社に副業がばれる?

副業については国内の多くの企業で

禁止されている事が多いでしょう。

会社に副業している事がばれると

懲戒処分を受ける事もあります。

この章では

「なぜ会社に副業がばれるのか?」

「どうやったら会社にばれないように

確定申告ができるのか?」

について解説します。

なぜ、会社に副業しているのがばれるのか?

「なぜ会社に副業がばれるのか?」

について説明します。

ネットでの転売の場合、

ばれる原因は大きく分けて2つあります。

自分でしゃべってしまう

意外と多いのがこんなあっけない理由です。

せどりで儲かってつい自慢したくなってしまい、

本業の同僚に話してしまう人が多いです。

どれだけ儲かっていても、

その人がどれだけ信頼できる人でも、

仮にその人も副業をしている人とわかっていても、

会社に副業がばれたくないのであれば話してはいけません。

会社の飲み会で酔っぱらって

気分良く自慢していては目も当てられません。

住民税の税額でばれるケース

うっかり自分で話してしまわない限り、

ばれる理由のほとんどがこの理由になります。

住民税が他の社員より多いことで

会社の経理担当者にばれるというパターンです。

住民税の手続きは以下のような手順になります。

①所得税の確定申告をする

②税務署が市町村にあなたの所得を連絡する

③市町村が本業の会社に住民税額を連絡する

何も対策を講じていなければ、

この流れの中で会社にばれる事になります。

②で連絡されている所得というのは

本業と副業を合算した金額のため、

会社の経理担当が他の従業員と比べて

住民税の金額が高い事に気付き、

副業がばれるという結果につながります。

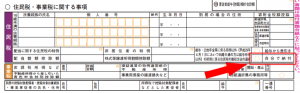

会社にばれないように確定申告をする方法

会社にばれないように確定申告をするにはどうすればいいのか?

ずばり「副業で稼いだ分にかかる住民税を普通徴収にする」です。

住民税の徴収には2通りの方法があります。

・本業の給料から天引きされる「特別徴収」

・自分で銀行やコンビニで支払う「普通徴収」

この2通りです。

会社によってはすべての住民税を自分で支払う

「普通徴収」になっている事がありますが、

この場合は会社に住民税の金額が

通知されないのでばれる事はありません。

ただ、現在国の指針としてできるだけ

「特別徴収」でするような指導が入っています。

特別徴収に切り変わる可能性もありますので

そこは注意が必要です。

問題となるのは本業の所得が「特別徴収」として

会社から天引きされている場合です。

この場合、確定申告時に住民税の徴収方法を

「自分で納付」を選択しましょう。

こうする事で副業分の住民税が「普通徴収」となり、自分で支払う事が可能になります。

さらにばれないようにするために・・・

念には念を入れてさらにばれないようにするために次の2点に気を付けてください。

普通徴収になっているか確認する

税務署や市区町村の担当者がまちがって特別徴収にしてしまう事があります。

市町村で書類を作成する4月上旬~中旬頃に直接、電話で普通徴収になっているか確認しましょう。

ふるさと納税をする場合の注意点

ふるさと納税は節税の手段の一つとして有効ですが、事前に普通徴収分の納税額を計算し、その金額を超えない範囲で納税しましょう。

超えてしまうと普通徴収分の納税額が会社にバレてしまう可能性が出てしまいます。

意外な節税対策の紹介

「こんな方法があったのか!?」と思わず口にしてしまいそうな意外な節税対策を2つご紹介します。

「商売繁盛」は国も手伝ってくれる?

事業の経費にはさまざまあるのを前述しましたが、

初詣などで商売繁盛の祈願をした際に購入する

お札や熊手、さらにはお賽銭、祈祷にかかった代金、交通費なども経費計上する事が可能です。

参拝がプライベートのものであれば

当然ながら経費計上できませんが、

商売繁盛や成功を願ってのものであれば

経費としても認められています。

会社の社員複数人で行った場合であっても、

その人数分計上してOKです。

ただし、注意すべきなのが

常識の範囲内の金額に抑える事。

年収が低いのに高額のお賽銭をする人は

不自然になるので、

あくまで常識の範囲内で

経費計上していきましょう。

入金特典を活用してポイントを稼ぐ

申告が終わったら、税金の支払いが待っています。

普通徴収であれば自分で支払う事になりますが、

この時「コンビニで支払う」ようにしましょう。

コンビニであればどこでもいいという訳ではなく、

セブンイレブンで支払うようにしましょう。

というのもセブンイレブンであれば

nanacoカードが使用できます。

通常、税金などの支払いをnanacoカードで行うとポイントは付きません。

ただし

チャージの際にはポイントを付ける事が可能

です。

200円のチャージにつき1ポイントが貯まるので、

税金などの大きな金額を支払う際には

ぜひ活用してポイントを貯めていくようにしましょう。

せどりの確定申告 まとめ

今回の記事では

確定申告の方法や会社にばれないように

確定申告をする方法

などについてお話しました。

「なぜ、会社に副業をしている事がばれるのか?」

その仕組みを理解して行動していれば、

確定申告が原因でばれる事はありません。

せどりでビジネスしている私たちにとっては、

避けては通れないのが確定申告です。

せどりを継続的にビジネスとするには

確定申告は必須です。

今回の記事が副業会社員せどらーさんの

参考となれば幸いです^^

せどりビジネスにおける税理士さんの存在価値

「記事を読んだけど

やっぱり意味が分からない・・・」

という方は税理士さんにお願いするということを推奨します。

ビジネスをしていたら遅かれ早かれ税理士を付けることになるので。

そして、経営をしてる上で税理士さんの存在は非常に大きいです。

当然、費用(報酬)を支払わなければいけませんが、

・帳簿付け

・レシート管理

・領収書管理

・税金対策

・税務調査への対策

などを任せられるのは非常に大きなメリットです。

せどりをしてる人の場合は、

帳簿付け、レシート・領収書の管理が雑な人が多いですが、

それは非常に危険なことなのであると言う認識を持ちましょう。

そして、そういった雑務に多くの時間を費やすぐらいなら、

プロの税理士さんに依頼して空いた時間にリサーチしたり仕入れに行った方が

よっぽど費用対効果が高いですよ。

税理士さんの毎月の費用と相場について

気になるのが毎月の税理士さんの費用だと思うのですが、

だいたい相場で毎月1~2万円ほどです。

確定申告時期だけ毎月の顧問料の3ヶ月分って所が多いですね。

この程度の金額であれば

1日の仕入れでペイできてしまいますし

これで自分の身を守ってると思えば安い投資なので必須です。

僕の場合は、

法人2社を経営してるので毎月の顧問料が8万円ほど掛かってます。

でも、それだけのお金を払う理由は

それ以上の費用対効果を望めるから払ってるわけです、

先ほども言いましがなにより

素人知識で税金対策をするよりも

プロに任せた方が安全、安心で確実です

なので^^

ビジネスで成功したいなら

必要最低限のモノへの投資は必須なのでその意識を持ちましょう。

税理士を選ぶ際に絶対に条件

そしてもう一つ。

税理士さんを探す際に

注意しなければならない事があります。

それは

私たちが行っているビジネス

「せどり」に詳しい税理士さんを探す

という事です。

せどりが広く一般的になってきたとはいえ、

世の中に浸透しているとは言い切れません。

なので、せどりやアフィリエイトなどの

ネットビジネスに強い税理士さんを

探すようにしましょう。

ちなみに、

僕の税理士はAmazonの画面を僕以上に詳しく使いこなせます笑

そのくらいの能力は必須うですね笑

全国展開してるオススメの税理士事務所

僕は、今「ベンチャーサポート税理士法人」さんにお世話になっています。

日本で一番ネットビジネスの顧客を抱えてる有名企業ですね。

ほとんどの人がネットビジネスに強い税理士さん達なので、

個人的にはネットビジネスをしてるならベンチャーサポートがオススメです。

せどりでは有名ツールの

プライスターさんもベンチャーサポートを利用してたり

僕も企業してからずっとお付き合いをしてもらって

凄く信頼をおいてる税理士事務所さんになります!

是非、僕の読者さんの中で税務関係で悩んでる方がいたら

オススメしたいなと言う気持ちがあったので紹介を機会を設けました。

僕の読者さん限定で『無料相談』をしてくれることになったので

・レシートを無くした

・レシート管理してない

・副業がバレないか心配

・経費ってなに?

・確定申告の仕方が分から

何でも相談に乗ってくれるので

少しでも税務で悩んでる方がいたら

下記リンクから税務面談を申し込んでみてくださいね^^

LINEでお友達になりませんか?

ブログでは公開出来ない商品情報を 『LINE@』にて公開しています。 『友達追加で時給6万円を達成した仕入れ動画をプレゼントします!』 ブログでお話出来ない優良情報をLINE限定配信してるので 興味ある方は是非、登録をよろしくお願いします!いつもありがとうございます。

応援のクリック宜しくお願いします!

金髪大学生が月収200万円稼いだ秘密を大暴露!!!

おすすめのコンテンツ

自己紹介

初めまして、伊勢政大です。

初めまして、伊勢政大です。

大学入学後、パチンコにハマって貯金30万円を一瞬で失う。

悔しくて研究した結果期待値論に辿り着き、1年半で500万円以上稼ぐ。

その後ネットビジネスに出会い苦労しながらも、22歳で月商400万円達成!

今は更なる高みを目指して奮闘中!

今は更なる高みを目指して奮闘中!

好きな言葉

死して不朽の見込みあらばいつでも死ぬべし。生きて大業の見込みあらばいつでも生くべし。